Śmierć bliskiej osoby to zawsze trudny moment, obarczony nie tylko żałobą, ale często również koniecznością uregulowania wielu formalności. Jedną z nich jest kwestia podatku od nieruchomości, który nie znika wraz ze śmiercią właściciela. Ten artykuł ma na celu kompleksowe wyjaśnienie, kto i w jaki sposób powinien uregulować ten obowiązek po odziedziczeniu nieruchomości, aby uniknąć nieprzyjemnych konsekwencji prawnych i finansowych.

Kto płaci podatek od nieruchomości po śmierci właściciela kluczowe informacje dla spadkobierców

- Spadkobiercy (ustawowi i testamentowi) przejmują obowiązek zapłaty podatku od nieruchomości.

- Obowiązek podatkowy powstaje z pierwszym dniem miesiąca następującego po miesiącu, w którym nastąpiła śmierć spadkodawcy.

- W przypadku wielu spadkobierców, odpowiedzialność za podatek jest solidarna.

- Należy złożyć formularz IN-1 w urzędzie gminy/miasta w ciągu 14 dni od potwierdzenia nabycia spadku.

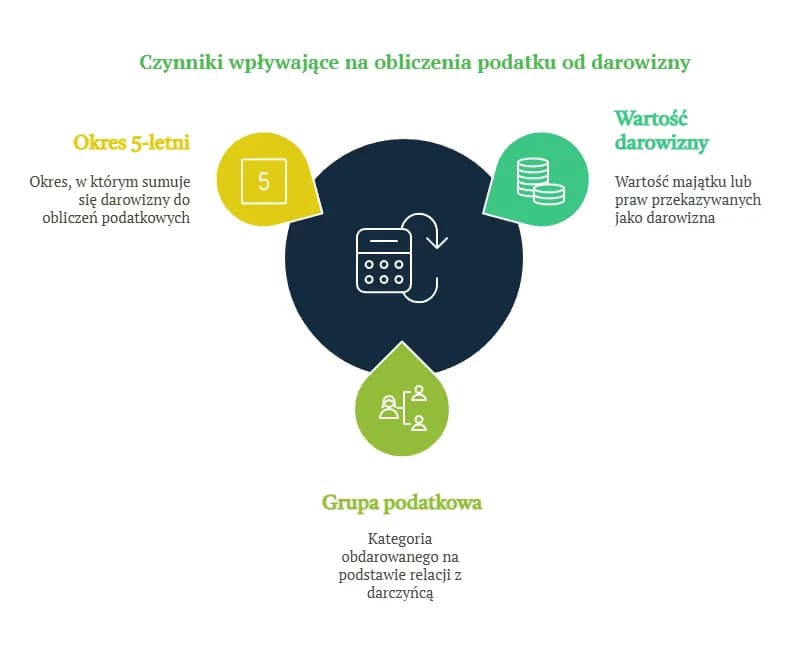

- Podatek od nieruchomości to inna opłata niż jednorazowy podatek od spadków i darowizn.

- Spadkobiercy odpowiadają również za ewentualne zaległości podatkowe zmarłego.

Kiedy właściciel nieruchomości umiera, jego majątek, w tym nieruchomości, staje się częścią spadku. Zgodnie z polskim prawem, wraz z majątkiem, na spadkobierców przechodzą również pewne obowiązki, w tym obowiązki podatkowe. Jest to fundamentalna zasada, o której wielu ludzi zapomina w obliczu żałoby i skomplikowanych procedur spadkowych.

Obowiązek zapłaty podatku od nieruchomości przechodzi na spadkobierców zmarłego właściciela. Nie ma tu znaczenia, czy są to spadkobiercy ustawowi, czyli osoby dziedziczące na podstawie przepisów Kodeksu cywilnego (np. dzieci, małżonek), czy też spadkobiercy testamentowi, czyli osoby wskazane w testamencie. W obu przypadkach, to na nich ciąży odpowiedzialność za uregulowanie tego lokalnego podatku.

Dla urzędu gminy czy miasta, który jest beneficjentem podatku od nieruchomości, nie ma znaczenia, na jakiej podstawie prawnej nastąpiło dziedziczenie. Obowiązek podatkowy przechodzi na każdego spadkobiercę, który nabył nieruchomość w drodze spadku. Ważne jest, aby spadkobiercy mieli świadomość tego faktu i podjęli odpowiednie kroki w celu uregulowania swojej sytuacji.

W tym miejscu chcę podkreślić bardzo ważną kwestię, która często bywa mylona: należy rozróżnić podatek od nieruchomości od podatku od spadków i darowizn. Podatek od nieruchomości to opłata lokalna, płacona corocznie do gminy lub miasta, niezależnie od tego, czy nieruchomość została nabyta w drodze spadku, zakupu czy darowizny. Podatek od spadków i darowizn natomiast jest jednorazową opłatą, należną od samego faktu nabycia spadku, i jest regulowany przez inne przepisy. Są to dwie całkowicie niezależne opłaty, a zwolnienie z jednej nie oznacza zwolnienia z drugiej.Od kiedy spadkobierca płaci podatek od nieruchomości? Kluczowy moment

Jednym z najczęstszych pytań, jakie słyszę od klientów, jest to, od kiedy dokładnie powstaje obowiązek podatkowy dla spadkobiercy. Z mojego doświadczenia wiem, że wiele osób błędnie zakłada, iż dzieje się to dopiero z chwilą uprawomocnienia się postanowienia sądu o stwierdzeniu nabycia spadku lub sporządzenia aktu poświadczenia dziedziczenia przez notariusza. Nic bardziej mylnego.

Zgodnie z art. 925 Kodeksu cywilnego, nabycie spadku następuje z chwilą śmierci spadkodawcy. To właśnie ta data jest kluczowa. Obowiązek podatkowy dla spadkobiercy powstaje z pierwszym dniem miesiąca następującego po miesiącu, w którym nastąpiła śmierć spadkodawcy (czyli nabycie spadku). Dokumenty takie jak postanowienie sądu czy akt poświadczenia dziedziczenia jedynie potwierdzają to prawo, ale go nie tworzą.

Aby to dobrze zobrazować, posłużmy się praktycznym przykładem: jeśli właściciel nieruchomości zmarł 15 maja, obowiązek podatkowy dla jego spadkobierców rozpoczyna się 1 czerwca. Oznacza to, że za czerwiec i kolejne miesiące spadkobiercy są już zobowiązani do uiszczania podatku od nieruchomości, nawet jeśli w tym czasie formalności spadkowe nadal trwają.

Co natomiast z podatkiem za miesiące od początku roku do miesiąca, w którym nastąpiła śmierć właściciela? Za ten okres obowiązek podatkowy formalnie ciążył na zmarłym. Jednakże, ponieważ zobowiązania podatkowe wchodzą w skład spadku, spadkobiercy odpowiadają również za ewentualne zaległości podatkowe zmarłego. Oznacza to, że jeśli zmarły nie uregulował podatku za styczeń, luty czy marzec, to spadkobiercy będą musieli te zaległości uregulować.

Wielu spadkobierców: solidarna odpowiedzialność za podatek

Sytuacja staje się nieco bardziej złożona, gdy nieruchomość dziedziczy kilku spadkobierców. W takim przypadku nieruchomość staje się ich współwłasnością, a co za tym idzie, obowiązek podatkowy ciąży na nich wszystkich. Kluczową zasadą, którą należy tu zrozumieć, jest odpowiedzialność solidarna.

Odpowiedzialność solidarna oznacza, że organ podatkowy (czyli gmina lub miasto) może żądać zapłaty całości podatku od jednego, kilku lub wszystkich współwłaścicieli. To bardzo ważne, ponieważ w praktyce oznacza to, że jeśli jeden ze spadkobierców nie zapłaci swojej części, urząd może zwrócić się o całą kwotę do pozostałych. Nie ma znaczenia, że wewnętrznie ustaliliście inny podział.

Wzajemne rozliczenia między współspadkobiercami są ich prywatną sprawą i urząd nie jest nimi zainteresowany. Jeśli jeden ze spadkobierców zapłacił całość podatku, ma prawo żądać od pozostałych zwrotu ich części jest to tzw. roszczenie regresowe. Mimo to, z punktu widzenia urzędu, każdy z nich jest odpowiedzialny za całą kwotę.

Chcę wyraźnie podkreślić, że wewnętrzne ustalenia współspadkobierców dotyczące podziału opłat za nieruchomość, np. na podstawie ustnej umowy czy nawet pisemnego porozumienia, nie wiążą urzędu gminy/miasta w kwestii obowiązku podatkowego. Dla urzędu liczy się fakt współwłasności i wynikająca z niej odpowiedzialność solidarna. Dlatego tak ważne jest, aby spadkobiercy wspólnie i terminowo regulowali ten podatek, aby uniknąć problemów.

Zgłoszenie odziedziczonej nieruchomości: krok po kroku

Aby uniknąć problemów z urzędem i prawidłowo dopełnić wszelkich formalności, nowy właściciel nieruchomości (spadkobierca) musi podjąć konkretne kroki. Kluczowym dokumentem jest tak zwana informacja o nieruchomościach i obiektach budowlanych (formularz IN-1), którą należy złożyć w urzędzie gminy lub miasta, na terenie której znajduje się odziedziczona nieruchomość.

Do formularza IN-1 należy dołączyć niezbędne dokumenty, które potwierdzają prawo do spadku. Są to przede wszystkim:

- Postanowienie sądu o stwierdzeniu nabycia spadku (po uprawomocnieniu się).

- Akt poświadczenia dziedziczenia sporządzony przez notariusza (po zarejestrowaniu w Rejestrze Spadkowym).

- W przypadku wielu spadkobierców, również ewentualna umowa o dział spadku, jeśli została zawarta.

Szczególne sytuacje związane z dziedziczeniem nieruchomości i podatkiem

Prawo spadkowe i podatkowe przewiduje również kilka szczególnych sytuacji, które warto znać, aby być przygotowanym na różne scenariusze.

Co się dzieje, gdy nikt nie przyjmuje spadku? Jeśli zmarły nie miał żadnych krewnych powołanych do dziedziczenia z ustawy (np. z powodu ich braku lub odrzucenia spadku), a nie sporządził testamentu, lub gdy wszyscy spadkobiercy odrzucili spadek, nieruchomość dziedziczy gmina ostatniego miejsca zamieszkania spadkodawcy. Jeżeli ostatniego miejsca zamieszkania nie da się ustalić, spadek przypada Skarbowi Państwa. W takiej sytuacji to na tych podmiotach ciąży obowiązek uregulowania podatku od nieruchomości.

Jak już wspomniałem wcześniej, spadkobiercy dziedziczą nie tylko aktywa, ale również pasywa spadku. Oznacza to, że dziedziczą również zaległości podatkowe zmarłego. Zobowiązania podatkowe wchodzą w skład spadku, a więc jeśli zmarły miał nieuregulowane płatności z tytułu podatku od nieruchomości, to spadkobiercy będą musieli je uregulować. Jest to kluczowy element, który często zaskakuje spadkobierców, dlatego zawsze radzę dokładnie sprawdzić stan zobowiązań podatkowych zmarłego.

Na koniec, po uregulowaniu wszystkich spraw spadkowych i podatkowych (czyli uzyskaniu postanowienia sądu lub aktu poświadczenia dziedziczenia oraz złożeniu IN-1), spadkobierca powinien złożyć wniosek o wpis swojego prawa własności do księgi wieczystej nieruchomości. Jest to formalność, która ostatecznie porządkuje stan prawny nieruchomości i jest niezbędna, jeśli w przyszłości planuje się sprzedaż, darowiznę czy obciążenie nieruchomości.